末端太陽光発電所で10年以上追求されてきた太陽光発電では「グリッドパリティ」が実現し、太陽光発電産業チェーンのコスト要求がさらに厳しくなった。

インダストリーチェーン上流のシリコンセグメントでは、カーボンニュートラルによりグリーン電力の需要が膨大であり、最も遅いスピードで拡大するシリコンの価格が高騰し、インダストリーチェーン本来の利益配分に多大な影響を与えています。 。

シリコンウェーハ分野では、Shangji Automation などのシリコンウェーハの新勢力が伝統的なシリコンウェーハメーカーに挑戦しています。細胞セグメントでは、N 型細胞が P 型細胞と置き換わり始めます。

これらすべての出来事が絡み合って、投資家は混乱するかもしれません。しかし、年次報告書の最後には、財務データを通じて各太陽光発電会社の損益を垣間見ることができます。

この投稿では、数十の太陽光発電会社の年次業績をレビューし、次の 2 つの質問に答えるために、中核となる財務データを業界チェーンのさまざまなセグメントに分類します。

1. 太陽光発電産業チェーンのどのセグメントが 2021 年に利益を上げましたか?

2. 太陽光発電産業チェーンの利益は将来どのように分配されるのでしょうか?どのセグメントがレイアウトに適していますか?

シリコンの大きな利益によりシリコンウェーハの開発が促進されるが、セルの業績は低迷

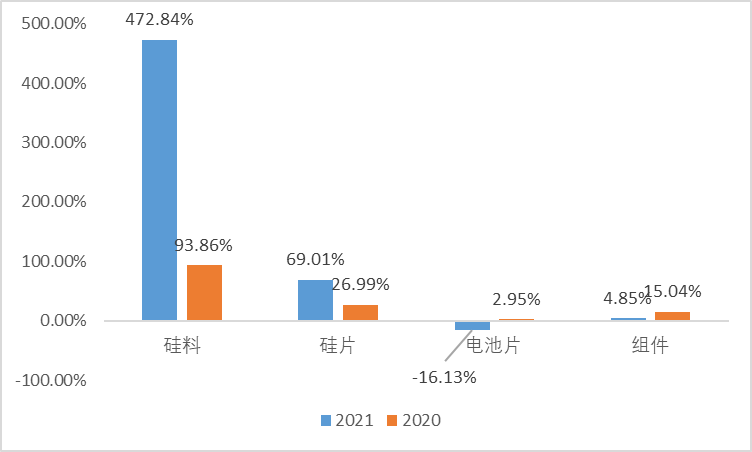

太陽光発電産業チェーンの主要セグメントにおいて、シリコン、ウェーハ、セル、モジュールの事業セグメントについて財務データが明確に開示されている上場太陽光発電企業を選択し、各企業のさまざまな事業セグメントの収益と加重粗利益を比較しました。 、太陽光発電産業チェーンの各セグメントの収益性の変化を明確に反映するため。

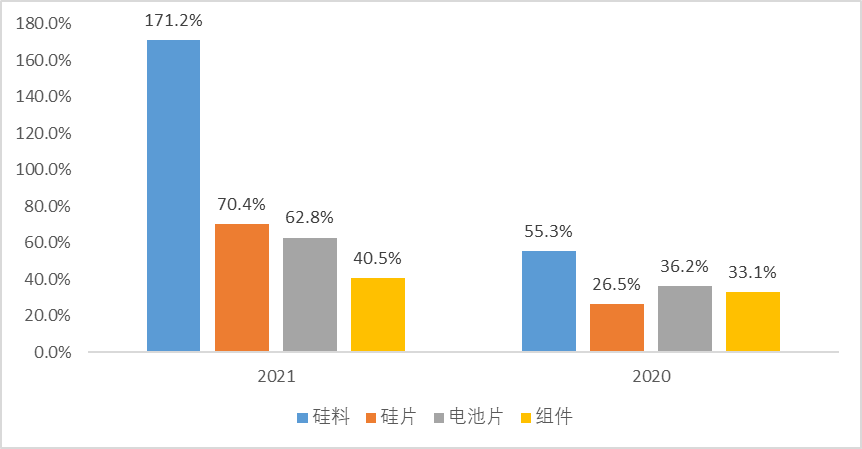

太陽光発電産業チェーンの主要セグメントの収益成長率は業界の成長率よりも高い。CPIAのデータによると、2021年の世界の新規太陽光発電設備容量は約170GWで、前年比23%増加し、シリコン/ウェーハ/セル/モジュールの収益成長率は171.2%/70.4%/62.8%となった。それぞれ/40.5%と減少している状態です。

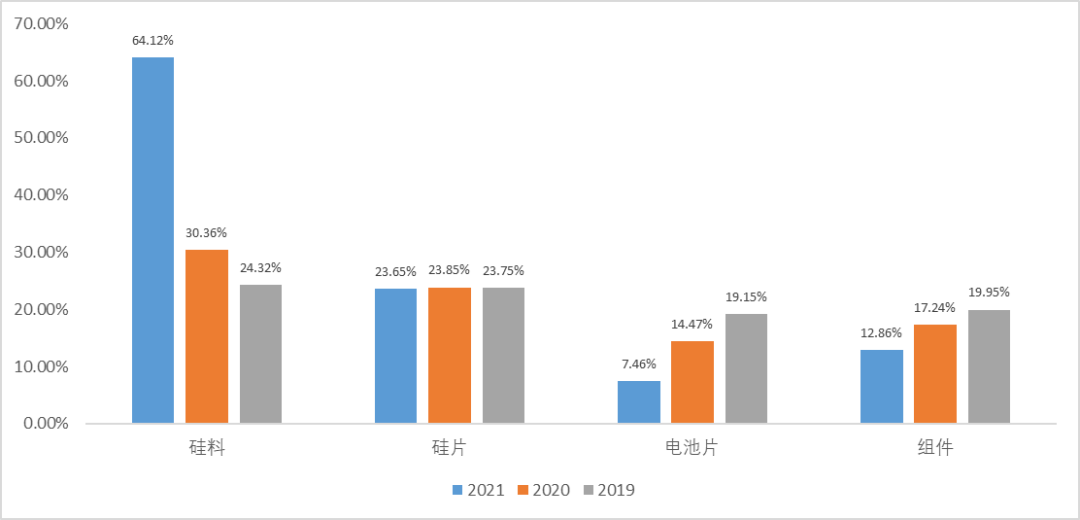

粗利益の観点から見ると、シリコンの平均販売価格は、2020 年の 78,900/トンから 2021 年には 193,000/トンに上昇しました。大幅な価格上昇の恩恵を受け、シリコンの粗利益は 2020 年の 30.36% から 2021 年の 64.12% に大幅に増加しました。 2021年。

ウェーハ部門は、シリコンコストの急激な上昇にもかかわらず、過去 3 年間、粗利益率が約 24% に留まり、強い回復力を示しています。ウェーハセグメントの粗利が安定している主な理由は 2 つあります。第 1 に、ウェーハは産業チェーン内で比較的強い地位にあり、下流のセルメーカーに対して強い交渉力を持っているため、コスト圧力のほとんどを変えることができます。第二に、シリコンウェーハメーカーの重要な生産面の一つである中環半導体は、ハイブリッド改革と210シリコンウェーハの推進の完了後、収益性を大幅に改善し、このセグメントの粗利益の安定化の役割を果たしています。

セルとモジュールは、現在のシリコン価格高騰の波の本当の犠牲者です。セルの粗利益率は 14.47% から 7.46% に急落し、モジュールの粗利益率は 17.24% から 12.86% に低下しました。

セル部門と比較してモジュール部門の粗利益率が優れている理由は、中核となるモジュール会社がすべて統合企業であり、差額を稼ぐ中間業者がいないため、圧力に強いためである。アイコソーラー、トンウェイ、その他の電池企業はシリコンウェーハを他社から購入する必要があるため、利益率が明らかに圧迫されている。

各機器ベンダーの財務データは、太陽光発電機器分野では非常に安定しています。粗利益率に関しては、各機器ベンダーの加重粗利益率は2020年の33.98%から2021年には34.54%に増加し、主要な太陽光発電部門におけるさまざまな紛争の影響をほとんど受けませんでした。収益面でも、機器ベンダー8社全体の営業利益は40%増加した。

シリコンおよびウェーハセグメントの上流に近い太陽光発電産業チェーンの全体的なパフォーマンスは2021年に比較的良好ですが、下流のセルおよびモジュールセグメントは発電所の厳しいコスト要件にさらされているため、収益性が低下しています。

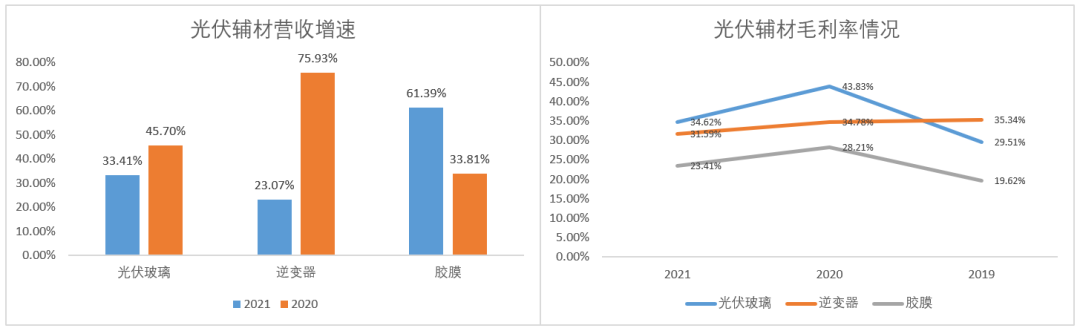

インバーター、太陽光発電フィルム、太陽光発電ガラスなどの太陽光発電補助材料は、業界チェーンの下流顧客をターゲットとしているため、2021年の収益性はさまざまな程度の影響を受けた。

将来的に太陽光発電業界にはどのような変化が起こるのでしょうか?

シリコン価格の高騰が、2021年の太陽光発電産業チェーンの利益分配パターンの変化の主な原因である。そのため、シリコン価格が将来いつ下落するのか、下落後に太陽光発電業界チェーンにどのような変化が起こるのかが焦点となっている。投資家の注目を集めています。

1. シリコン価格の判断:平均価格は2022年も高止まりし、2023年には下落し始める。

ZJSCのデータによると、2022年の世界のシリコン有効容量は約84万トンで、前年比約50%増加し、約294GWのシリコンウェーハ需要に対応できるという。容量配分比率 1.2 を考慮すると、2022 年の有効シリコン容量 84 万トンは、太陽光発電の設置容量約 245GW を満たすことができます。

2. シリコンウェーハセグメントは、2023年から2024年に価格競争が始まると予想されます。

前回の 2021 年のレビューからわかるように、シリコンウェーハ企業は本質的にこのシリコン価格高騰の波から恩恵を受けています。将来的にシリコン価格が下落すると、ウェーハ企業は同業他社や下流部門からの圧力によりウェーハ価格を引き下げるのは避けられず、たとえ粗利が変わらないか増加したとしても、GWあたりの粗利は減少することになる。

3. セルとモジュールは 2023 年にジレンマから回復するでしょう。

現在のシリコン価格上昇の波の最大の「被害者」であるセルおよびモジュール企業は、業界チェーン全体のプレッシャーのコストを黙って耐えているが、間違いなく大多数がシリコン価格の急落を望んでいる。

2022 年の PV 産業チェーンの全体的な状況は 2021 年の状況と同様になるでしょう。2023 年にシリコンの生産能力が完全に解放されると、シリコンとウェーハのセグメントは価格競争に見舞われる可能性が高く、その一方で下流のモジュールとセルの収益性は低下するでしょう。セグメントが回復し始めるでしょう。したがって、現在の太陽光発電産業チェーンのセル、モジュール、統合会社はさらに注目に値するでしょう。

投稿日時: 2022 年 6 月 10 日